汽车市场分析怎么写_汽车市场分析

1.我国汽车市场有什么特点

2.新能源汽车行业发展环境分析及投资前景

春秋时代?百家争鸣

中国汽车市场还未进入成熟阶段,车企和汽车品牌众多,百家争鸣。有销量数据的乘用车生产企业超过80家、乘用车品牌超100个。

2019年,销量超10万台的有32家,超50万的有17家,超100万有5家,超200万有2家。

市占率分析来看,超1%市场份额的仅有20家,超3%的14家,超5%的仅有5家,市场份额最高的一汽大众市场份额9.89%。中国汽车市场仍处于春秋时代,诸侯并起。

从2018年到2019年各车企市占率变化来看,前20名当中,市占率上升的比较多。20名之后的基本都是下跌的多;这说明销量位居前列的车企的抗市场波动能力更强,表现更稳健。

市场集中度情况分析

南北大众、上汽通用、吉利汽车、东风日产5家车企,占据了39.35%市场份额。算上五菱、长安、长城、双本的前10名,则占据了59.83%的市场份额。前20占据86.27%,前30占据92.90%,后面50家车企只能分约7%的份额,后30名更只有1.61%的总额。基本上来说,30名开外的车企的市场存在感就很低了。50名开外的,可以忽略不计了。

从2018年到2019年的市占率变化来看,前20名的份额总和上升了1.18个点,这说明前20强整体跑赢大市。但前30名总和反而下跌了1.3%个点,这说明21-30名这些车企跌幅较大;这个区间的车企主要有长安福特、东风风光、长安马自达、江淮、广汽三菱、神龙、东风风行等车企,都是跌幅比较大的车企。

从各个10名区间总和来看,1-10名属于头部车企,占据约6成份额,实力强劲;11-20属于中坚车企,占据超26%份额,实力较强;而21-30名则属于三线车企,各有各的困难;30名开外的,大多实力不济,前景不明朗。

按集团划分?上汽四分天下有其一?比亚迪/长城略显势单力薄

按集团划分,上汽、一汽、东风、北汽、广汽、长安等6大国有汽车集团势力庞大,大多有好多家子公司,占据了较大市场份额。其中仅上汽一家就占据了乘用车市场1/4的市场份额,6大合计份额超过77%;当然了,出来长安外,其他5大集团的销量主要是旗下合资车企贡献的。

其他车企方面,吉利、长城、奇瑞、比亚迪,表现不错,华晨则是靠华晨宝马撑着。

按品牌划分?大众系领先?日系三强亮眼?吉利/哈弗给力

不少车企旗下有好多个品牌,当然也有不少品牌在多个车企生产,有销量统计的乘用车品牌过百。

大众系品牌实力领先,大众以14.93%市占率稳居第一,是第二名本田品牌的2倍还多。加上奥迪的3%、斯柯达的1.34%、捷达的0.24%,大众系市场份额高达19.51%;也就是说,中国市场上,没卖5辆乘用车,就一辆是大众汽车旗下的车型。

日系三强表现也非常亮眼,占据2、3、4名,吉利品牌则是国产品牌骄傲,以5.57%份额占据第5.另外哈弗、长安、宝骏、比亚迪、荣威、奇瑞等品牌表现也非常给力。

前5大品牌占据40.40%份额,比前5大车企的份额还高些。前十大品牌占据57.8%、前二十占据79.19%,前30占据88.35%,均比同数量车企份额略低。

车市不景气,加上疫情影响,车企都很艰难,尤其是对中小车企来说,更是难上加难。或许,不久的将来,很多品牌和车企会消失在市场上,市场的集中度会更加明显。

本文来源于汽车之家车家号作者,不代表汽车之家的观点立场。

我国汽车市场有什么特点

在“合规双积分管理政策”和“解决限行限牌带来的出行障碍”的政策驱动下,电动汽车成为了很多人的选择。但电动汽车怎么选合适?小区附近有没有充电桩,购买电动汽车是否真的能带来便捷困扰很多消费者。

去年以来,国内纯电动汽车市场结构发生两个重要变化,一是微型车重新爆发,二是高端产品开始放量,而紧凑级车型却少有人问津。

截止5月,卖得最好的车型中,微型车占7款,中型车5款(包括轿车和SUV),紧凑级车型4款。如果仅看销量Top 10的话,紧凑型车只有一款上榜。显然,在燃油车市场最受欢迎的紧凑型车型在电动车领域并不占优势。

目前来看,紧凑级车型在电动汽车市场上的尴尬有三处,一是热门车型少,二是平均单车销量低,三是还未真正打开私人消费市场。

众所周知,早期的新能源车型都是靠补贴走起来的,然而不少曾经拿了大笔补助的车企已经日渐式微甚至消失了,销量凤毛菱角甚至倒闭。

一直到2018年,国内纯电动汽车市场上最多的都是微型车,占比一度超过70%。2018年6月12日开始的补贴政策鼓励高续航、高能量密度车型,紧凑级车型在2019年过了迄今为止最好的一年。然而2020年,特斯拉和新势力来了,他们带着中型、中大型电动车入场,快速积压了紧凑级车型的市场份额。

紧凑级车型的使用场景跟微型车不同,不能仅仅局限于短程代步。然而消费者对续航里程的要求,对其成本形成了关键制约,也使其成为成本最为敏感的电动车。目前紧凑型电动车要做到四五百公里的普通续航里程,价格就势必超过15万。而同样车型的燃油车,价格却越来越便宜。

在目前动力电池能量密度可及范围内,要实现高续航只能多装电池,但是紧凑级车型的底盘大小限制了其装电量,也就限制了其续航里程的提高空间。这也是为什么中型、中大型车能实现更高的续航,市场份额更大。

眼下电动汽车想要对标传统燃油车还有很长的路要走,最直接的电池降本、充电便利、智能安全、废旧电池处理这些问题依然是电动汽车形成大市场的掣肘,最重要的是,想要完全铺开市场,电动汽车领域必须要经过一场电池革命。更优质的电池才能满足消费者的需求。

新能源汽车行业发展环境分析及投资前景

我国汽车市场特点:

一是汽车产销量保持较快增长,企业效益大幅提高。汽车产销量同比增长均超过25%,产量增幅同比提高14.76个百分点;销量提高11.59个百分点。

1至11月汽车行业规模以上企业累计完成工业总产值14048.79亿元,同比增长28.64%;利税总额1348.57亿元,同比增长34.61%,增长额为346.71亿元;实现利润总额683.49亿元,同比增长44.44%,增长额为210.29亿元。

二是乘用车仍是拉动需求的主要动力,轿车市场再度活跃。乘用车产销分别为523.33万辆、517.6万辆,同比增长32.76%和30.02%,高于全行业增幅5.44个百分点和4.89个百分点。

轿车市场结构进一步向节能型转变,1升至1.6升的轿车品种占据市场主导地位,销量超过200万辆,占轿车销售总量的一半以上。全年国内自主品牌轿车共销售98.28万辆,占轿车销售总量的1/4以上。

三是商用车市场需求平稳增长,客车摆脱低迷走势。货车市场供求总体平稳,产销量分别为131.8万辆和131.72万辆,产销同比增长13.45%和13.29%,轻型、微型货车市场占有率超过80%。

客车销售19.10万辆,同比增长6.94%。轻型、中型客车摆脱上年负增长的态势,销售同别增长4.68%和22.92%。

四是新产品上市频率加快,汽车市场整体价格走低。据有关统计和监测,2006年国内上市的乘用车(主要是轿车)新车型达110多种。其中,全新上市的新品牌车型42种,换型、改进新车型70多种。

前三季度全国汽车市场价格低于上年同期水平,36个大中城市国产汽车价格累计比上年同期下降2.24%。乘用车价格以降为主,环比连续9个月走低,累计同比下降4.41%。客车价格累计同比下降0.50%,货车价格累计同比下降1.%。

五是汽车商品出口势头良好。1—11月汽车商品进口金额为189.66亿美元,同比增长39.50%,出口金额为255.16亿美元,同比增长43.04%。其中,进口汽车20.17万辆,同比增长40.42%,出口汽车31.16万辆,同比增长100.11%,增幅约为进口汽车增幅的2.5倍。

六是重点企业实力稳步增强,市场占有率维持较高水平。汽车销量排名前十位的企业共销售605.2万辆,占国产汽车总销量的83.87%。其中,上汽、一汽的汽车销量均超过100万辆。

奇瑞、哈飞、华晨和吉利等企业随着研发投入不断增加,自主品牌竞争能力显著增强,市场占有率也相应提升,汽车销量同别增长59.91%、4.22%、71.4%和35.06%。

新能源汽车行业发展环境分析及投资前景

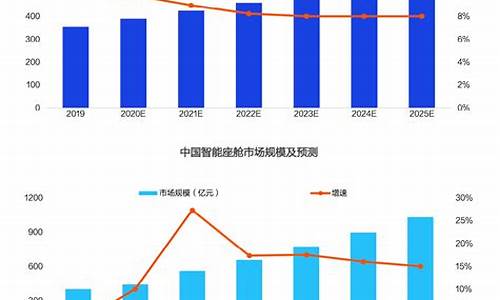

据统计,2021年前三季度,国民经济总体保持恢复态势。同时,我国各地区各部门积极推动经济结构战略性调整,深入推进供给侧结构性改革,绿色发展深入人心,节能减排取得新成绩。就业物价形势稳定,居民消费水平持续上涨。消费者有足够的经济能力购买新能源汽车,这为新能源汽车的发展带来了良好的经济环境。此外,随着国家经济的发展,我国汽车千人保有逐年增长,2019年已达173辆。但与国外发达国家相比,我国汽车保有量仍处于较低水平,不及日本的1/3。这说明,我国汽车行业发展还有较大的市场空间,而新能源汽车作为未来新的增长极,市场空间值得期待。

我国也出台多项政策鼓励促进新能源汽车产业发展。综合各个政策内容,主要目标是提高新能源汽车产业化水平和应用规模。提高产业化水平主要是强化技术创新,完善产业链优化配套环境,提升纯电动汽车和插电式混合动力汽车产业化水平。提升应用规模主要是完善新能源汽车推广应用,尤其是使用环节的扶持政策体系,从鼓励购买过渡到便利使用,建立促进新能源汽车发展的长效机制,引导生产企业不断提高新能源汽车产销比例;逐步提高机关单位及公共服务领域新能源汽车使用比例,扩大私人领域新能源汽车应用规模等。为促进汽车消费,将新能源汽车购置补贴和免征购置税政策延长2年。

近年来,中国对原油需求的增长早已打破了能源自给自足的供求格局,虽然2019年我国原油产量呈现正增长态势,但原油进口量也突破了5亿吨。根据石油经济技术研究院发布的数据,2019年我国原油对外依存度突破70%,远超50%的国际警戒线。因此,发展电能、氢能等替代能源也提升到了国家战略高度,增强我国在世界能源市场中的竞争力,减轻潜在的国际局势动荡所带来的负面影响。多个国家已通过禁售燃油车法案,减轻对石油的依赖,我国海南省也制定了在2030年禁止销售燃油车的发展目标。

电机和电池作为新能源汽车的核心技术也是新能源汽车的主要成本,电动引擎的效能决定了新能源汽车的驱动力,电池决定了新能源汽车的续航里程。“三电”系统指电动汽车的电池、电机和电控,其代替了传统燃油汽车的内燃机、变速箱等装置,是电动汽车重要的零部件,其技术发展也决定了电动汽车的性能指标。我国在“三电”技术方面均有技术储备,电池技术现已进入世界第一梯队,在工信部公布的《免征车辆购置税的新能源汽车车型目录》中,续航里程和电池组能量不断提升,技术的进步将促进新能源汽车行业向好发展。

华经产业研究院对中国新能源汽车行业发展现状、行业上下游产业链、竞争格局及重点企业等进行了深入剖析,最大限度地降低企业投资风险与经营成本,提高企业竞争力;并运用多种数据分析技术,对行业发展趋势进行预测。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。